หุ้น UTP – สรุป OPPDAY 2022Q1

สรุปประเด็นสำคัญ

– บริษัทปีนี้ขายในประเทศ 100% ขายไปยังเครือ 5 บริษัท 46% ลูกค้ารายใหญ่อีก46% 15 รายและรายย่อย 6% ปีนี้คาดยอดขาย 5,700 ล้าน ปีก่อนที่ 4,600 ล้าน

– บริษัทลงทุนระบบเตรียมเยื่อไป 250 ล้าน จะเริ่มใช้งานจริงต้นปีหน้า ทำให้กระดาษสะอาดขึ้นและปัญหาคอขวดทำให้ได้ผลผลิตมากขึ้น

– ราคาขายประตัวสูงขึ้นแต่ต้นทุนก็สูงขึ้นเช่นกัน

– NPM ลดลงจากราคาพลังงานที่เพิ่มขึ้น

• OUTLOOK

– ราคาขายไตรมาส2 มีการปรับตัวสูงขึ้น โดยต้นทุนการผลิตมี 3 อย่าง

1. ราคาเศษกระดาษในไทยและต่างประเทศ

2. ถ่านหิน โดยราคาถ่านหินปรับตัวสูงขึ้นเรื่อยๆ

3. ราคาแป้งมัน

Q&A

– Q1 ขายดีมากจนกระดาษในคลังไม่เหลือ ไตรมาส2 ไม่น่าจะขายได้ดีกว่าไตรมาส1

แต่ YoY น่าจะพอกัน ราคาขายเพิ่มขึ้นตัวเลขน่าจะดีขึ้น

– ราคาต้นทุนกระดาษน่าจะอยู่ระดับสูงแบบนี้ถึงสิ้นปี ซื้อจากต่างประเทศ 30-40% หลักๆมาจากยุโรป USA ญี่ปุ่น ในประเทศ 60%

– ภาพรวมธุรกิจในครึ่งปีแรกของปีนี้น่าจะดีขึ้น YoY

– ปีนี้คาดยอดขาย 5,700 ล้าน ส่วนหนึ่งราคาขายเพิ่มขึ้นและไปขาย liner มากขึ้นราคาขายสูงกว่า 15-20% ภายในสิ้นปีอยากให้ liner เป็น 50% ตอนนี้ 40%

– อัตรากำไรขั้นต้นเทียบปีก่อนน่าจะลดลงกว่าปีก่อนนิดหน่อยแต่กำไรที่ไม่ใช่ %น่าจะยังรักษาได้ใกล้เคียงกับปีก่อน อัตรากำไรสุทธิในปีนี้น่าใกล้เคียงกับไตรมาส1ที่ 18% แต่ยังไม่แน่ใจ

– อัตราการผลิต 92-95%

– บริษัทเพิ่มราคากับลูกค้าได้ในระดับหนึ่ง lag time 1 เดือน พอกับ inventory ที่เดือนเศษๆ พื้นที่เก็บเต็มแล้ว

– แผนขยายกำลังการผลิตตอนนี้ยังไม่มี เปลี่ยนระบบเตรียมเยื่อกำลังการผลิตเพิ่มขึ้นได้ 1,000 ตันต่อวันจาก 800

– ต้นทุนเศษกระดาษที่เหมาะสมคือราคาที่นิ่งขึ้นมีผลต่อการต่อรองกับลูกค้า

– ต้นทุนถ่านหินตอนนี้ เป็น 17-18% ของต้นทุนการผลิต

– กระดาษในประเทศไม่พอใช้ทุกโรงงานต้องนำเข้า 30-40% ถ้านำเข้าไม่พอทำให้ราคากระดาษในประเทศปรับตัวสูงขึ้น

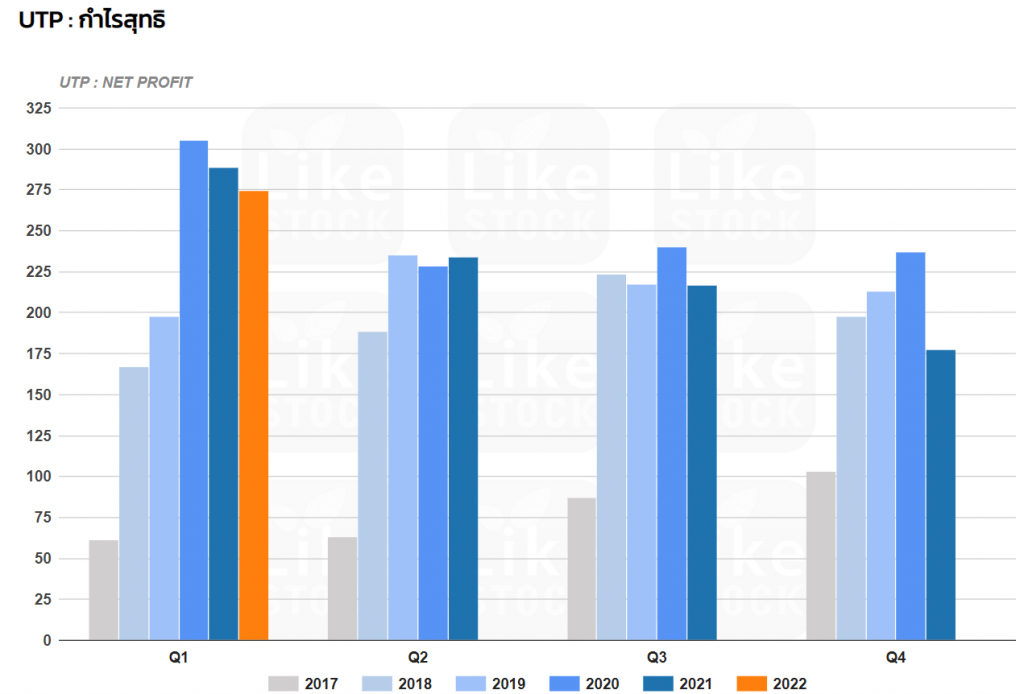

กราฟกำไรรายไตรมาส

▬▬▬▬▬▬▬▬▬▬▬▬▬▬▬

? แอด Line มีของแจก ฟรี!!!

Line id : @MrStock

? Line : https://MrStock.me/line

( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)