หุ้น TOG – สรุป OPPDAY 2022Q3

สรุปประเด็นสำคัญ

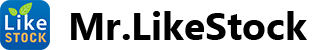

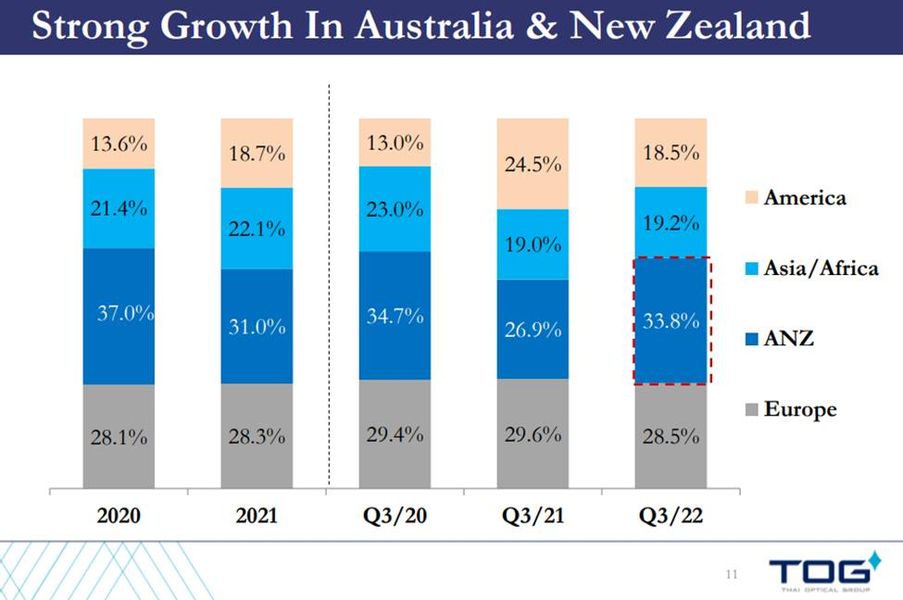

– เลนส์ RX ยอดขายดีขึ้น จากออสเตรเลียและนิวซีแลนด์ มีลูกค้าใหม่ในอเมริกาเหนือ standard ดีขึ้นจากภาพรวมเศรษฐกิจที่ดีขึ้นหลัง covid

– เลนส์ value added ลดลงจากสงครามในยุโรป

Q&A

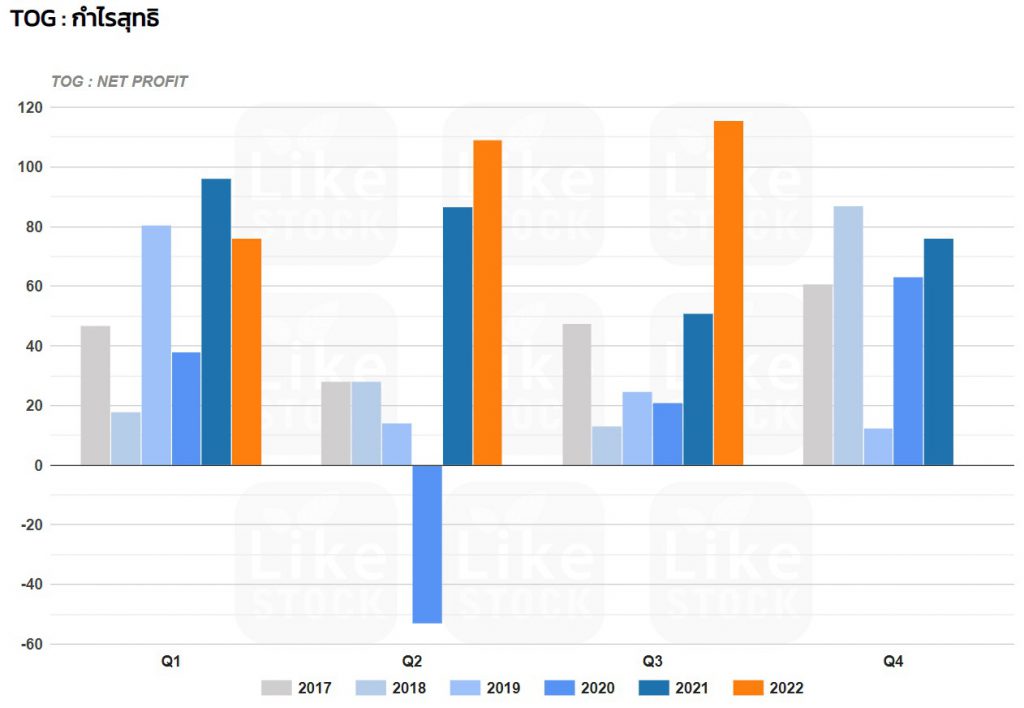

– ไตรมาส4 คิดว่าสูงกว่าไตรมาส3 ประมาณหนึ่งเป็นช่วงเวลาขายดีของประเทศซีกโลกใต้คือออสเตรเลีย ยอดขายปี65 น่าจะโตทั้งปี20% GPM ใกล้กับปีที่ผ่านมา

– ยอดขายยุโรปสหรัฐมีความผันผวนบ้างตามเศรษฐกิจและสงครามแต่เชื่อว่าภูมิภาคอื่นๆสามารถชดเชยการเติบโตที่หายไปได้

– กำลังการผลิต 92% คิดเป็นวอลลุ่มประมาณ 3 ล้านชิ้นต่อเดือน ส่วน RX 10,000เลนส์ต่อวันเกิน 100%

– ปี66 M&A JV ยังไม่มีเน้นขยายกำลังการผลิตภายในบริษัท

– แผนปี66 มองยอดขายโต12% เทียบปี 65 การเติบโตจากอเมริกาเหนือ ตะวันออกกลาง แอฟริกา รายได้ของบริษัทเป็นดอลลาร์ เป้าการเติบโตตั้งสมมติฐานที่ 35บาท/ดอลลาร์

– งบลงทุนปี66 ลงทุนเยอะ 800กว่าล้าน 500กว่าล้านเป็นเครื่องจักร ตึก สายการผลิตเลนส์ คาดว่าการลงทุนครั้งนี้ปี67 บริษัทจะโตอย่างก้าวกระโดด

– พยายามเปิดตลาดอเมริกาใต้คาดว่าจะเริ่มได้ในปีหน้า

– ต้นทุนวัตถุดิบ โดยเฉลี่ยการขึ้นราคาวัตถุดิบ12% ปัจจุบันล็อคถึงไตรมาส1ปีหน้า สั้งล่วงหน้ามีปริมาณที่พอใช้ 4-5 เดือนหลังจากนั้นต้นทุนจะสูงขึ้นตามต้นทุนใหม่

ค่าพลังงานเริ่มได้รับผลกระทบจึงขยายแผนงานลงทุน solar roof วัตถุดิบที่เพิ่มขึ้นก็เพิ่มกันหมดไม่ได้ทำให้การแข่งขันของบริษัทด้อยลงไป สิ่งที่เป็นความเสี่ยงคือค่าแรง

– 85%ของเครื่องจักรที่ซื้อน่าจะตามกำหนดส่งว่ากำลังการผลิตน่าจะได้เดือนสิงหาคมแต่อาจจะไม่เต็มการผลิต เต็มจริงๆเดือนกันยายน เนื่องจากเครื่องจักรส่งช้าจากชิปขาด

-กำลังการผลิตRS ที่เพิ่มขึ้นขาย capacity ไปแล้ว 70% ถ้าขายเกิน 85% พิจารณาลงทุนขยายกำลังการผลิตเพิ่ม

– ปี67 คาดว่าเพิ่มเลนส์สายตาเฉพาะบุคคล 50% ทำให้ margin ดีขึ้น

– สาเหตุที่ช่วงนี้มีคำสั่งซื้อจากออสมากขึ้นจากการ lockdown จีน

– มีการปรับราคาสินค้าบางรายการที่กระทบกับวัตถุดิบที่สูงขึ้น

กราฟกำไรรายไตรมาส

▬▬▬▬▬▬▬▬▬▬▬▬▬▬▬

? แอด Line มีของแจก ฟรี!!!

Line id : @MrStock

? Line : https://MrStock.me/line

( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)