หุ้น THANI – สรุป OPPDAY 2021Q4

สรุปประเด็นสำคัญ

– ยอดขายรถบรรทุกปีที่แล้วทำ New high อยู่ที่ 3 หมื่นคัน ส่วนปีนี้คาดการณ์ว่าจะเติบโตต่ออีก 10-15% ทำให้ปีนี้บริษัทมองเป้าหมายการเติบโตของสินเชื่อใหม่อยู่ที่ 15% ตั้งเป้าปล่อยสินเชื่อใหม่ 2.6-2.7 หมื่นล้าน จากปีที่แล้ว 2.3 หมื่นล้าน โดยเน้นไปที่รถบรรทุกใหม่ ส่วนตลาดรถบรรทุกเก่าเริ่มเห็นการแข่งขันรุนแรงขึ้นเพราะมีคู่แข่งเพิ่มขึ้น

– พอร์ตเช่าซื้อเป็นรถบรรทุก 67% Luxury car 25% Motorcycle 3% Taxi 1% และอื่นๆ 4%

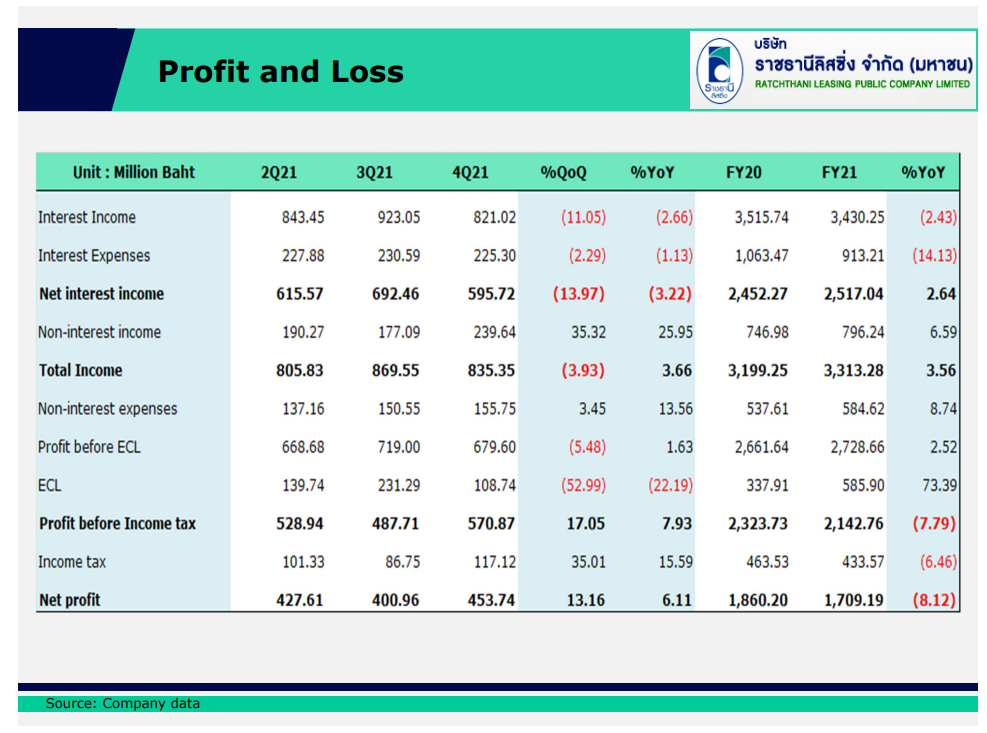

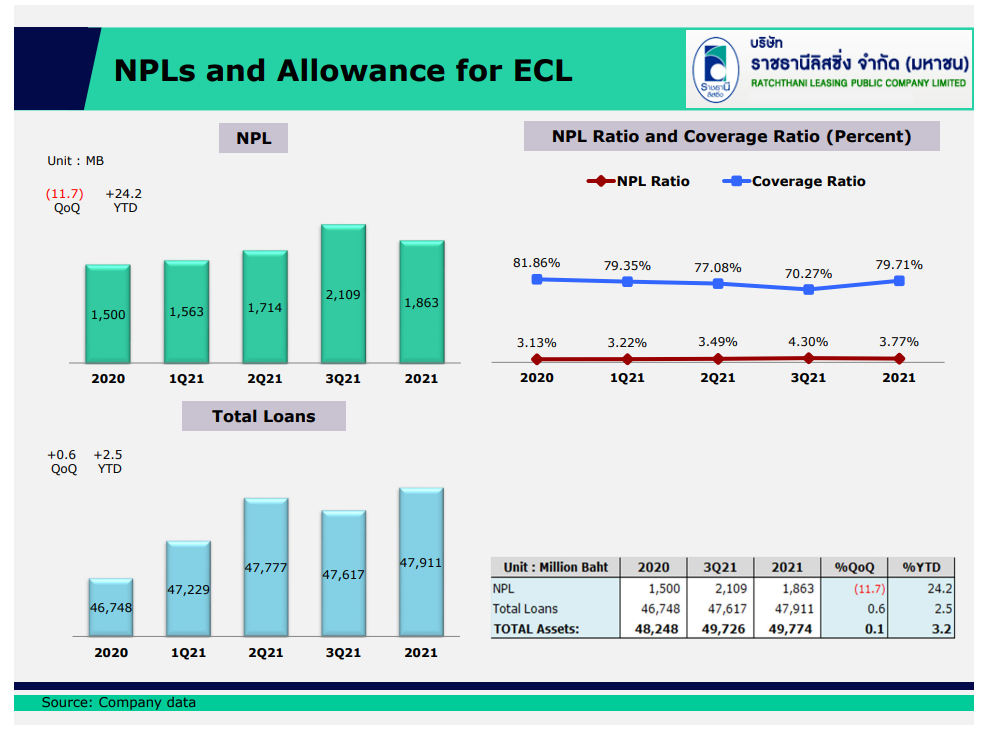

– NPL 3.77% ลดลงจาก Q3/64 ที่ 4.3% ต่ำกว่าที่ตั้งไว้ไม่ให้เกิน 4%

– Coverage ratio 79.71% เพิ่มขึ้นจาก Q3/64 ที่ 70.22%

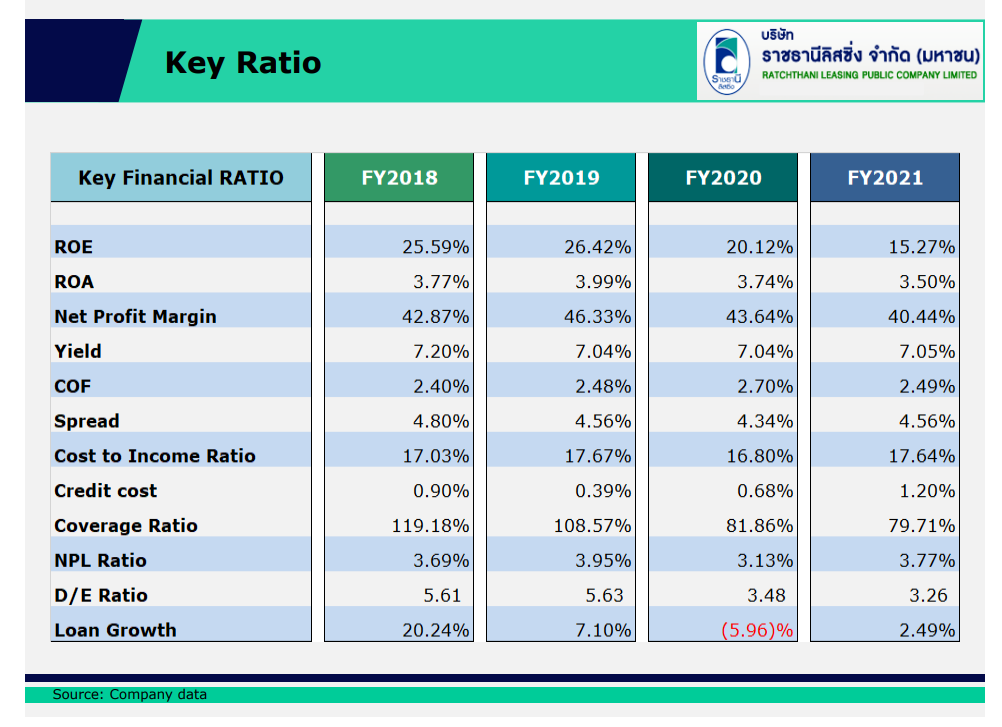

– พอร์ตล่าสุดอยู่ที่ 47,911 ลบ.

– Credit cost 1.2% เกินจากที่ตั้งเป้าไว้ที่ใม่เกิน 1%

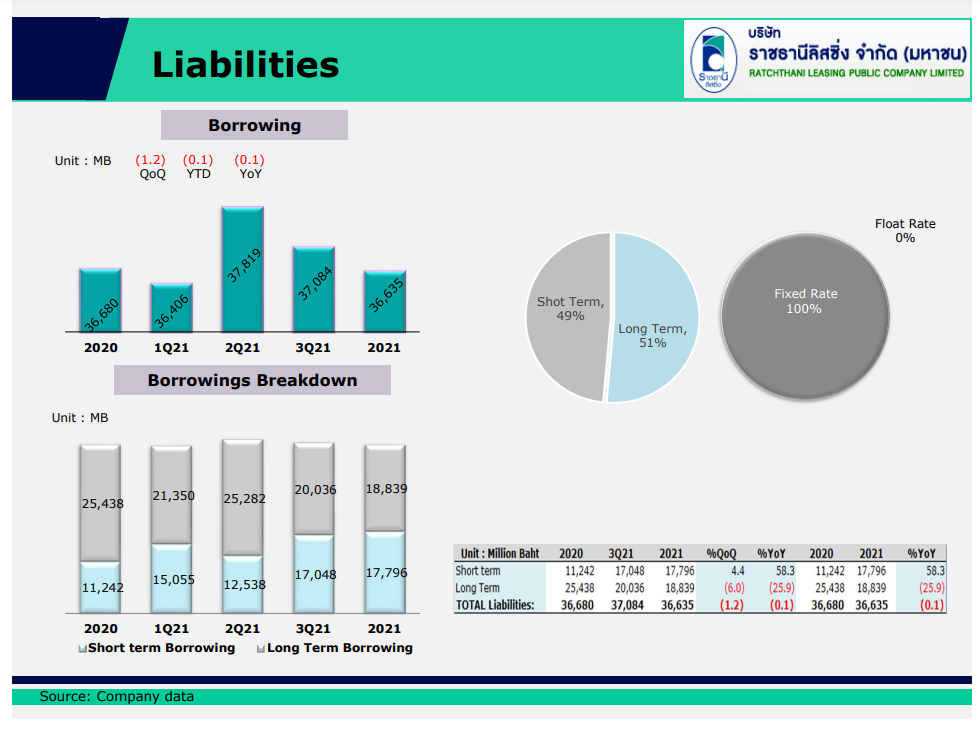

– D/E 3.26 เท่า

– NIM รอบปีอยู่ที่ 4.56% ดีขึ้นจากปีก่อนจาก Yield ทรงๆ แต่ Interest expense ลดลง

– Cost to income ratio ที่ 17.64% เพิ่มขึ้นจากปีก่อนที่ 16.8%

– ตลาดรถบรรทุก 2 เดือนแรกขายดีมาก ปกติจะจองแค่ 45 วัน ก็ได้รถแต่ช่วงนี้กว่าจะได้รถใช้เวลา 2-3 เดือน และตอนนี้รถทั้งมือ 1 และมือ 2 ขาดตลาด

– ธุรกิจจำนำทะเบียนรอใบอนุญาตอยู่คาดว่าจะได้ช่วงเดือนเมษายนแต่มีธุรกิจ Factoring ที่เริ่มทำไปแล้ว

– เป้าปล่อยสินเชื่อ 2 เดือนแรกที่ตั้งไว้เดือนละ 2,100 ลบ. ก็เกินเป้าทั้ง 2 เดือน ไม่กังวล

– ตลาดที่เริ่มเห็นการแข่งขันสูงขึ้นคือรถบรรทุกมือ 2 และรถ Luxury car ทำให้ Yield อาจจะต้องลดลงเล็กน้อยประมาณ 0.1-0.2%

– Yield รถบรรทุกใหม่ที่ 7% Luxury car 5.5% รถบรรทุกมือ2 ที่ 12%

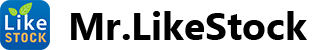

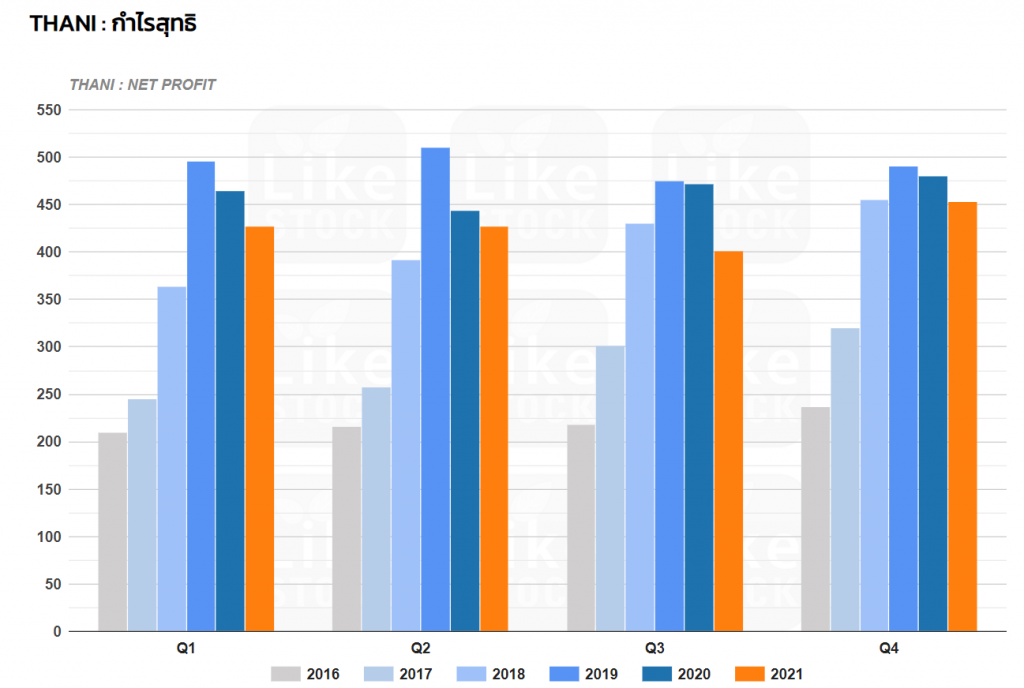

– กำไรที่ลดลงในปี 2021 มาจากการตั้ง ECL เพิ่มขึ้น

– ปีนี้ประเมินว่า Cost of fund เท่ากับปี 2021 และมองว่า Yield ไม่น่าต่ำกว่าปีก่อน

– สัดส่วนลูกค้ารายย่อย รายกลาง และรายใหญ่ อยู่ที่ 40-45% และ 55-60% จากแต่ก่อนที่รายย่อย 70%

กราฟกำไรรายไตรมาส

▬▬▬▬▬▬▬▬▬▬▬▬▬

![]() แอด Line มีของแจก ฟรี!!!

แอด Line มีของแจก ฟรี!!!

Line id : @MrStock

![]() Line : https://MrStock.me/line( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)

Line : https://MrStock.me/line( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)