หุ้น SABINA – สรุป OPPDAY 2022Q3

สรุปประเด็นสำคัญ

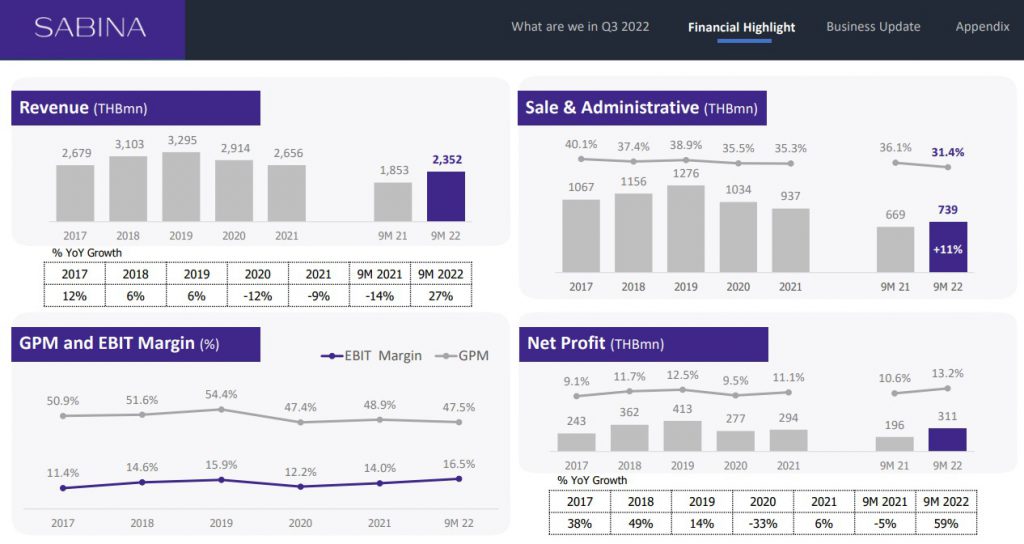

– Cash cycle 291 วัน ดีขึ้นจากปีก่อนที่ 382 วัน ดีขึ้นหลักๆ จากระยะเวลาการขายสินค้าที่ลดลง

– D/E 0.48 เท่า

– ปันผลจ่าย 100% ของกำไรมาตลอด

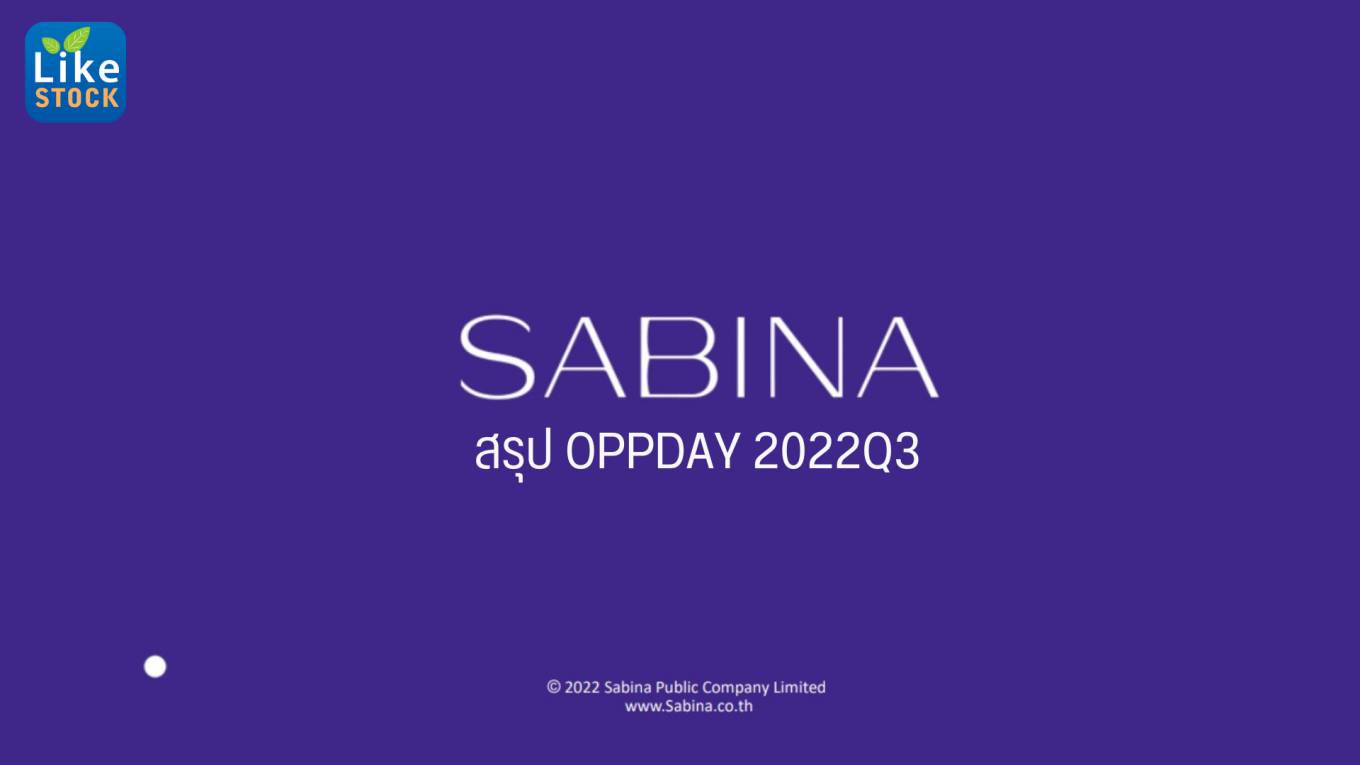

– รายได้ Q3 781 ลบ. มีสะดุดเดือน 9 เล็กน้อยตามหน้าฝนที่หนักมากกว่าปกติ

– GPM 48% ดรอปจากช่วงพีคที่ 54% หลักๆ จากการขอลาหยุดจากการป่วยโควิดของพนักงาน

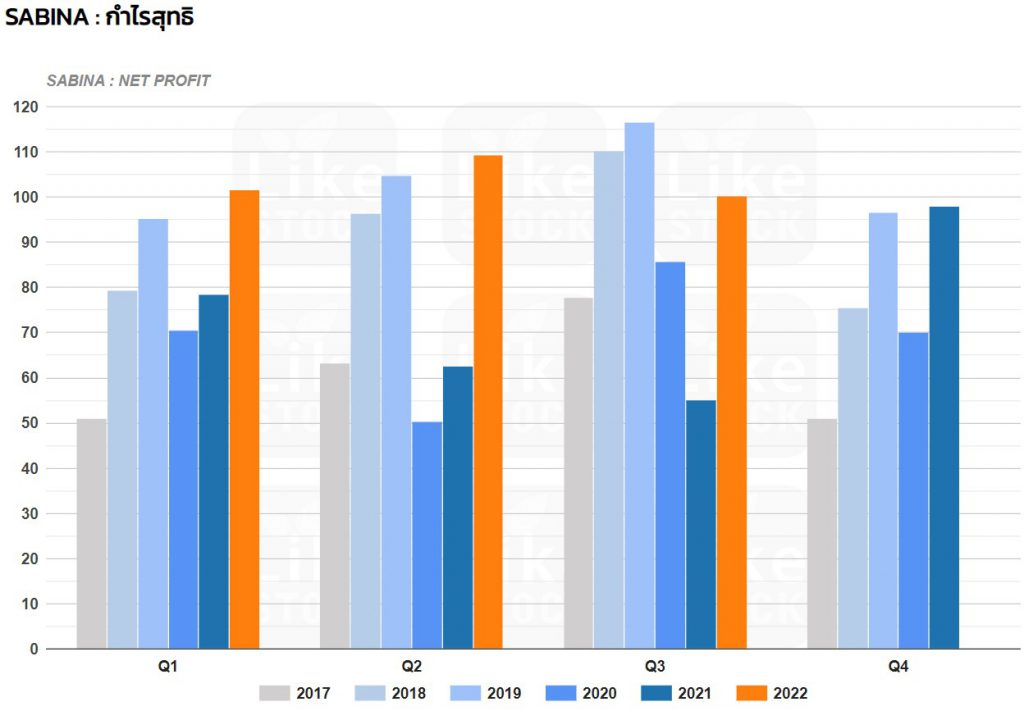

– NPM ปีนี้ทำ New high สูงกว่าก่อนโควิดไปแล้วจากการบริษัทค่าใช้จ่ายภายในที่ดี และปีนี้ลุ้นกำไรสูงกว่าก่อนโควิด จากยอดขายรายเดือนที่เห็นเดือน 10-11 ที่ค่อนข้างดี

– แม้ว่าจะมีต้นทุนจาก Material ที่ต้อง Import มา 31% แต่บริษัทยังสามารถจัดการได้ดี ช่วง 9 เดือนที่ผ่านมามีกำไรจากอัตราแลกเปลี่ยน 5.4 ลบ. แต่ไม่ได้เน้น เน้นที่ Core operation

– ลดจำนวนพนักงานไปเยอะจากก่อนโควิด 4,529 คน ตอนนี้เหลือ 3,382 คน ทำให้ลดค่าใช้จ่ายไปได้เดือนละ 10.3 ลบ. แต่เจอเรื่องค่าแรงขั้นต่ำที่เพิ่มขึ้นทำให้ต้นทุนเพิ่มเดือนละ 1.63 ลบ. ภาพรวมดีขึ้น

– ค่าใช้จ่ายน้ำมันแม้ว่าน้ำมันจะแพงขึ้น แต่ Cost ใกล้เคียงกับปี2019 จากการบริหารการขนส่งที่ดีขึ้น

– ช่วง 9 เดือนมีปิดร้านที่ Underperform ไป 14 สาขา อยู่ที่ 527 สาขา คิดว่า Q4 จะปิดอีก 2-4 สาขา และปีนี้จะมีเปิด 4-5 สาขา

Q&A

– รายได้ Q4 มีลุ้นแตะ 900 ลบ. จาก Order OEM ที่เลื่อนมาและการทำการตลาดเชิงรุกที่เลื่อนมาจากหน้าฝน ปีนี้น่าจะเป็นจุดสูงสุดของปี

– แนวโน้ม GPM Q4 คาดว่าจะดีขึ้นแบบ QoQ

– เป้ารายได้ปีหน้าเป็น Double digit อยู่ระหว่างการทำแผน

– Inventory day ที่นานเกิดมาจากประเภทของสินค้าที่หลากหลายมาก และต้องทำให้ตอบโจทย์ผู้ใส่ ไม่เหมือนขวดน้ำที่เป็นมาตรฐาน ตัวเลขที่สูงอยู่ in line กับอุตสาหกรรม

กราฟกำไรรายไตรมาส

▬▬▬▬▬▬▬▬▬▬▬▬▬▬▬

? แอด Line มีของแจก ฟรี!!!

Line id : @MrStock

? Line : https://MrStock.me/line

( คลิก ที่ลิ้งก์เพื่อแอดเพื่อนได้เลย)